参与主体料扩围 市场化债转股添“活水”

中国银行保险监督管理委员会副主席王兆星近日在接受中国证券报记者采访时表示,符合条件的机构都有可能成为债转股的实施机构,包括一些非银行金融机构。未来不排除在这方面有进一步扩大措施。业内人士认为,加快市场化债转股、扩大市场化债转股实施机构范围的政策信号明确。金融资产管理公司、信托公司、国有资本投资运营公司、私募股权投资基金等机构有望获准参与债转股。参与主体扩围有助于在投资策略、项目资源等方面产生互补效应,活跃债转股市场,解决资金筹集和退出等方面问题。

债转股持续推进

市场化债转股实施已约一年半。从实施效果看,此轮债转股更加注重市场化,不仅有效降低企业杠杆,改善企业盈利,降低企业负担,而且可以修复银行资产负债表,缓解中小企业融资难问题。

国资委主任肖亚庆在两会期间表示,近年来,中央企业和债权方经过充分协商,利用市场化、法制化债转股,已签订意向协议近1万亿元,去年落实1800亿元。今年要利用好这样一个市场化债转股的有利时机。去年中央企业还利用各种市场投资募集了3577亿的资金,补充了资本金,今年还要进一步加大力度。

今年以来,市场化债转股持续推进。1月,七部门发布《关于市场化银行债权转股权实施中有关具体政策问题的通知》。2月,国务院常务会议部署进一步采取市场化债转股等措施降低企业杠杆率,要求拓宽社会资金转变为股权投资的渠道。支持各类股权投资机构参与市场化债转股。制定筹措稳定的中长期低成本股权投资资金的办法,出台以市场化债转股为目的设立私募股权投资基金的措施。研究依托多层次资本市场开展转股资产交易。

“当前市场化债转股正稳步推进,相关部门正在完善相关配套措施,下一步市场化债转股进程会进一步加快。”王兆星表示,未来债转股的实施机构将尽可能多元化,资本和资金来源也会尽可能多元化,通过广泛吸收社会资金来加快债转股项目落地。

扩大市场主体范围

“引入非银行金融机构作为债转股的实施机构,债转股才能够推进。”中国社科院金融所银行研究室主任曾刚对中国证券报记者表示,在相关政策不够明朗的情况下,一些市场主体对如何操作债转股还不清楚。

曾刚表示,市场化债转股意味着参与各方要按照市场的规则达成协议,涉及多个参与方以及转股条件是否合适等。按照现有的监管要求,银行不能长期持有非金融企业的股权。如果持有两年以上还未处理完毕,风险权重将高达1250%,在会计处理上会直接扣减银行资本金。“价格定高了,持有股权的机构转股收益就会少;定低了,降低部分相当于银行的不良损失。但如果是银行自己的子公司,收益可以内部化,定价高低就不再阻碍债转股的开展。因此,银行在实施债转股时可能青睐自己的子公司。”

新时代证券首席经济学家潘向东表示,债转股要坚持市场化原则,给予非银机构项目选择的充分自主权。地方政府的主要作用是政策引导和支持,提供信息服务,保护非银机构的合法权益,不应过度干涉具体交易。应按照“政府引导、机构选择、自主协商”的方式开展债转股,根据市场规则,综合风险和收益对债转股资产进行合理定价。

“市场需要有对手,而且是不同行业的对手。”交通银行首席经济学家连平表示,如果只有少数非银机构参与,债转股市场就做不起来。非银机构在看待有关资产时,观点与银行可能不同,会产生多元化的需求,这对市场的发展有好处,但也要注意控制风险。

降杠杆防风险

业内人士认为,陷入债务困境的企业大多处于产能过剩行业,如果对参与债转股的非银行金融机构甄别不当,原本应破产清算的企业在债转股后维持经营的资金,甚至一些产能过剩的“僵尸企业”通过债转股延长生命,未来仍会形成资金“黑洞”,造成资源错配和浪费,从而与供给侧结构性改革的目标背道而驰。

对于上述风险,潘向东表示,一要加强对目标企业的事后监督。例如,与企业签订相应条款,约束企业的事后行为;通过完善的公司治理机制,鼓励金融机构通过派遣董事参与企业日常的决策行为,防范企业的运营风险。二是监管机构应建立有效的债转股监管机制。制定债转股监管办法,强化规则设计,明确操作规范。三是建立负面清单制度,列出“僵尸企业”名单。

一位投行人士对中国证券报记者表示,多主体参与债转股可让更多的社会资本进来,使二级市场成交更活跃,解决资金筹集和退出的问题。债转股的最终目的在于降杠杆,要与国企改革相结合,这才是参与主体未来盈利与否的决定性因素。

全国人大代表、湖南财信金控董事长胡贺波建议,在“进”的环节,可降低市场化债转股的资金成本和实施环节的税负。对于筹集债转股资金的专项债,可参照地方债和国债的优惠政策免征利息所得税;对于符合条件的债转股项目,建议由国家政策性银行发行专项债券支持;对于参与债转股相关机构,在债转股和债转股股权对接资本市场过程中产生的所得税,给予递延纳税等税收扶持。在“退”的环节,一是对债权所转股权作为标的参与上市公司发行股份购买资产的,可给予绿色通道审核制度;二是对债权所转股权作为标的资产与上市公司进行重大资产重组时,对于是否构成上市公司实际控制人发生变更,可适当放宽认定标准;三是对符合条件的已实施债转股的非上市企业IPO申请,可给予绿色通道审核制度。

相关阅读

-

北汽蓝谷加速高端转型 市场看好极狐品...

10月30日,北汽蓝谷披露2022年第三季度报告。报告显示,北汽蓝谷202... -

正股涨停可转债为什么不涨?垃圾发电上...

在股票市场上,股票与可转债具有一定的联动性,即当股票上涨时,会... -

人民币升值对a股有什么影响?2022年IDC...

人民币贬值对股市来说是一种利好,会推动股市上涨,即人民升值,国... -

可转债配售比例一般是多少?生态农业上...

各大上市公司可转债的配售比例是不一样的,主要还是在于上市公司的... -

海航控股市值多少亿?个股的常用技术指...

海航控股10月31日股价,截至11时,该股跌2 68%,股价报1 450元,... -

怎么知道自己中签了?克明食品最新报价...

截止11时04分,克明食品报10 850元,跌0 09%,总市值36 67亿元。... -

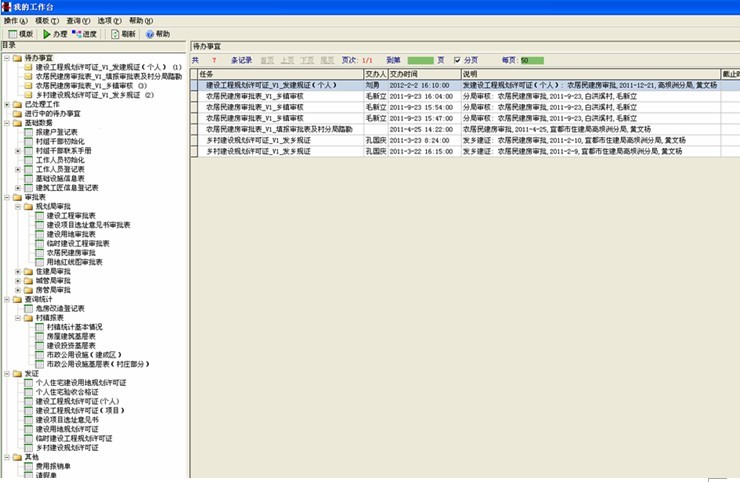

勤哲Excel服务器无代码实现住建局综合业...

一直以来,我国对于房地产行业都倾向于正向的扶持和引导,有专家认... -

全球财务领导力与风险评估师GFLRA—加速...

新一代信息技术正在深刻影响着经济社会的高质量发展。国家十四五规... -

前三季度深圳地区生产总值为22925.09亿...

10月29日,市统计局发布最新统计数据, 2022年前三季度深圳地区生... -

10月31日A股盘前要闻

10月31日A股盘前要闻 -

智通A股融资融券统计|10月28日

智通A股融资融券统计|10月28日 -

每日动态!机构策略:情绪交易集中释放 ...

机构策略:情绪交易集中释放带来右侧更好买点 -

【世界速看料】《大霄说》第一千五百期

《大霄说》第一千五百期 -

4963家A股上市公司披露三季报超八成盈利...

4963家A股上市公司披露三季报超八成盈利新能源赛道抢眼传统产业回暖 -

全国首个混凝土模块化高层建筑吊装完成...

5栋近百米高楼,由6028个混凝土模块单元组成,一年可建成!近日,深... -

“深南电路杯”设置6个赛项 选手大多为...

近日,高鹏展翅 园梦启航2022第十八届深南电路杯航空模型大赛在深... -

禹城市工商联建立民营经济统战工作协调...

民营经济顶起了山东省禹城市经济的大半边天。近年来,禹城市不断加... -

玉山县发挥“工商联+司法局”沟通联系机...

法治是最好的营商环境。近年来,江西省玉山县紧盯企业需求,充分发... -

财富周历 动态前瞻丨本周将公布10月PMI...

财富周历动态前瞻丨本周将公布10月PMI数据,8只新股发行 -

A股步入深度价值区间 安全性和确定性正...

A股步入深度价值区间安全性和确定性正成为当前市场关注的重点